В Трудовом Кодексе РФ определены основные правила предоставления, определения величины и оплаты отпуска. В статье 114 Кодекса закреплено право работников на предоставление ежегодного отпуска продолжительностью 28 календарных дней. На время отпуска за работником сохраняется место работы и оплата среднего заработка. Как проводить расчет отпускных в 2023 году по новому и примеры расчета приведены в статье на основании этих правил.

Предоставление отпусков осуществляется приказом по организации, который делает законным отсутствие работника на рабочем месте и является основанием для выплаты причитающихся ему денежных средств. Основанием для издания приказа служит заявление работника на отпуск и (или) график отпусков.

Сумму начисленных отпускных необходимо включать в состав расходов пропорционально дням отпуска, которые пришлись на каждый отчетный период. Сумма начисленных отпускных за ежегодный оплачиваемый отпуск включается в состав расходов по налогу на прибыль пропорционально дням отпуска, приходящимся на каждый отчетный период.

Расходы для целей налогообложения прибыли признаются в том отчетном периоде, к которому они относятся и не зависят от времени фактической выплаты денежных средств. Датой осуществления расходов в виде страховых взносов признается дата их начисления. (Письмо Минфина № 03-03-РЗ/27643)

Продолжительность ежегодного основного оплачиваемого отпуска исчисляется в календарных днях. Выходные дни, точно также, как и рабочие, должны быть включены в число календарных дней отпуска.

В тех случаях, когда на время отпуска приходятся праздничные дни, то срок окончания отпуска переносится на то количество дней, которое соответствует количеству дней праздников.

Расчет отпускных в 2023 году

Обращаем Ваше внимание на то, что общий порядок исчисления отпускных в 2023 г. не изменился. Как и в прошлом году, в расчетах следует руководствоваться постановлением Правительства от 24.12.2007 № 922. При выполнении расчетов отпускных необходимо пользоваться следующим: каждый день отдыха оплачивается из среднего дневного заработка. Для определения суммы применяется формула:

Сумма отпускных = средний дневной заработок × количество календарных дней отпуска

Количество календарных дней указано в приказе на отпуск. Теперь необходимо определить средний дневной заработок.

Расчет среднего дневного заработка

Средний дневной заработок в 2023 г. вычисляется исходя из:

- Суммы выплат, начисленных в расчетном периоде

- Количества дней в нем.

Средний дневной заработок = Сумма учитываемых выплат, начисленных в расчетном периоде / количество учитываемых календарных дней расчетного периода.

Далее подробно рассмотрим как определить все составляющие, входящие в эту формулу.

Расчетный период

Период времени, на основании которого рассчитывается сумма выплат — это и есть расчетный период.

Статья 139 ТК РФ предусматривает два способа его определения:

- Либо использовать 12 календарных месяцев, предшествующих месяцу начала отпуска;

- Либо выбрать другой отрезок времени.

Таким образом, период времени, на основании которого вычисляется сумма выплат — это или 12 месяцев, которые предшествуют месяцу начала отпуска работника, или другой промежуток времени, который работодатель устанавливает на своей усмотрение.

1. На практике обычно используют «стандартный» расчетный период, т.е. в расчете берут 12 месяцев, предшествующих месяцу начала отпуска. При исчислении суммы текущий месяц, когда сотрудник идет в отпуск, надлежит из расчета исключить. В расчетный период могут попасть не все дни предыдущих 12 месяцев. В случае, если сотрудник оформлен менее 12 месяцев назад, то необходимо учитывать только фактически отработанное время. Наряду с этим, должны быть исключены дни, установленные пунктом 5 Положения, утвержденного Постановлением Правительства от 24.12.2007 № 922. Пункт 5 Положения в последней редакции гласит:

а) за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка, предусмотренных трудовым законодательством Российской Федерации;

б) сотрудник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) сотрудник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

г) сотрудник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) сотрудник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

2. Выбран другой отрезок времени по усмотрению администрации.

В некоторых случаях период может быть установлен более 12 месяцев. К таким случаям относится изменение зарплаты в течении года, длительные постоянные командировки или иные продолжительные отрезки времени по тем или иным причинам не включенные в определение отпускных.

Возможны случаи, когда он устанавливается от 3 до 6 месяцев. Следует иметь в виду, что если установлен не «стандартный» расчетный период, то рассчитывать отпускные необходимо два раза — за 12 месяцев и за иной (выбранный) временной интервал. Администрация должна выплатить сотруднику ту сумму, которая будет больше. В любом случае, временной интервал для исчисления должен быть выбран таким, чтобы не ухудшать финансовое положение работника.

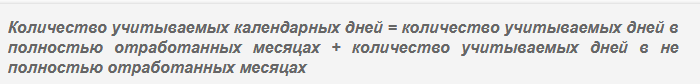

Количество учитываемых календарных дней расчетного периода.

Чтобы правильно рассчитать отпускные, нам надо определить кол-во дней, которые учитываются в расчетном периоде.

Рассмотрим случай, когда он отработан не полностью и в нем имеются исключаемые периоды:

Полностью отработанный месяц — это месяц, отработанный с первого по последнее число и который не содержит исключаемые дни. Количество учитываемых дней в полностью отработанных месяцах определяется по формуле:

Где 29,3 — это среднемесячное кол-во календарных дней. Эта величина установлена в ч. 4 ст. 139 Трудового Кодекса РФ.

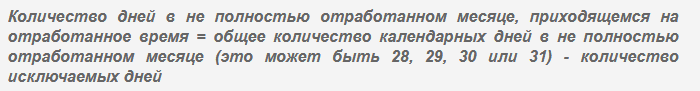

Расчет количества учитываемых дней в не полностью отработанных месяцах производится по следующей формуле:

Полученный результат следует округлить до двух знаков после запятой.

Теперь приведем формулу, по которой надо определить кол-во дней в не полностью отработанном месяце, приходящемся на отработанное время:

Перечень исключаемых периодов приведен в пункте 5 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства от 24.12.2007 № 922 (см.выше)

Начало и конец исключаемого периода определяется по табелю учета отработанного времени. Выходные дни внутри него в расчете не учитываются. Выходные дни между периодами работы относятся к отработанному времени.

Итак, мы рассмотрели все формулы для расчета количества учитываемых календарных дней расчетного периода. Теперь для определения среднего дневного заработка необходимо вычислить сумму учитываемых выплат, которые начислены в расчетном периоде.

Сумма учитываемых выплат, начисленных в расчетном периоде

Далее для расчета среднедневного заработка определяем выплаты, которые необходимо учесть. К таким выплатам относятся суммы, которые выплачены работнику по трудовому договору и включают в себя оклад, единовременное вознаграждение за выслугу лет (стаж работы), различные премии и все возможные надбавки, предусмотренные внутренними положениями. Следует иметь в виду, что существуют и исключаемые выплаты. К исключаемым выплатам относятся все социальные пособия, а также выплаты компенсационного характера, к которым относятся оплата проезда, компенсация сотовой связи, питания, использование личного автомобиля в служебных целях и т.п. Не учитываемые выплаты определены пунктом 3 Положения, утвержденного Постановлением Правительства №922. Все выплаты в расчетном периоде учитываются в полном объеме, но пристальное внимание при этом необходимо обратить на учет премии. Те премии, которые выплачиваются по итогам месяца учитывают в полном размере, а вот если квартальные или годовые премии выплачены за время, которое еще не отработано, то сумму нужно разбить и учесть пропорционально отработанным дням.

Если в расчетном периоде или во время отпуска сотрудника проводилось повышение оклада с учетом инфляции, то это надо учесть в расчете с помощью «коэффициента индексации».

Продолжительность отпуска

Обычная продолжительность отпуска составляет 28 календарных дней. Но сотрудник по согласованию с администрацией имеет право разбить свой отпуск на несколько частей и использовать их в различное время. При этом одна из таких частей должна быть не менее 14 дней.

Учет отпуска ведется в календарных днях, при этом не имеет значение попадают ли на время отпуска выходные дни.

Важно! Отпуск продлевается только за счет праздничных дней, которые приходятся на период отпуска.

Сезонному работнику предоставляется два дня оплачиваемого отпуска за каждый полностью отработанный месяц. За частично отработанный месяц компенсация не положена.

Оплата отпуска производится не позднее, чем за три дня до его начала (ст. 136 ТК). При прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, в том числе компенсации за неиспользованный отпуск, производится в день увольнения работника (ст. 140 ТК).

Примеры расчета отпускных в 2023 году

Далее рассмотрим примеры расчета отпускных в 2023 году, когда расчетный период:

- отработан полностью,

- отработан частично,

- или когда проводилась индексация зарплаты в течении расчетного периода.

Пример №1 — расчетный период отработан полностью.

Сотрудник уходит в отпуск с 9 по 22 апреля 2023г. на 14 календарных дней.

Зарплата за месяц — 36000 ₽ (оклад в размере 30000 ₽ + премия — 5400 ₽). За работу на личном автомобиле ему компенсируют ГСМ в сумме 2900 ₽, оплату питания за счет компании 2700 ₽. В сентябре 2022 г. выплачена надбавка за совмещение — 9100 ₽.

Предшествующий отпуску год полностью отработан:

а) Расчетным периодом будет время: с 01.04. 2022 г. по 31.03.2023г.

б) Установим размер среднего дневного заработка. Для этого используем оклад и премию — 36000 ₽, при этом исключаем все компенсационные начисления на основании п. 3 Положения, утвержденного Постановлением Правительства № 922.

(30 600+5 400)×12 = 432000 ₽

(432 00+9 100) / 12 = 36 758,33 ₽

в) Рассчитаем отпускные: (36 758,33/ 29,3)×14 = 17 563,71 ₽ к оплате 17 563,71 — 13% = 15 280,43 ₽.

Пример №2 — расчетный период отработан не полностью

Сотрудник был принят на работу 10.10.2022 года. Заявление на отпуск он написал с 14 по 27 мая 2023 года (на 14 дней). При приеме на работу сотруднику был установлен оклад размером 35000 ₽ на испытательный срок. Продолжительность испытательного срока — по 31.12.2022 года. После окончания испытательного срока сотруднику установили ежемесячную премию, равную 8000 ₽.

В качестве расчетного периода будет интервал с 10.10.2022 года по 30.04.2023 года. Делим его на месяцы, отработанные полностью и не полностью. Полностью сотрудник отработал 6 месяцев с ноября 2022 по апрель 2023 года. Количество учитываемых дней в полностью отработанных месяцах — 6 месяцев×29,3 = 175,8 дней

В октябре 2022 сотрудник отработал не полный месяц, поэтому кол-во учитываемых дней в не полностью отработанных месяцах: 29,3/31х22=20,79 дней

Количество учитываемых календарных дней: 175,8 + 20,79 = 196,59 дней

Сумма учитываемых выплат будет: октябрь — 25 454,55 ₽, ноябрь — декабрь: 35000 ₽×2 мес.= 70000 ₽., январь — март: (35000 ₽ + 8000 ₽)×3 мес. = 129000 ₽.

Итого: 25 454,55 руб +70000 руб + 129000 руб = 224 454,55 рубля.

Средний дневной заработок составит: 224 454,55 рубля / 196,59 дней = 1 141,74 рубля.

Отпускные составят: 1141,74×14 = 15 984,36 ₽

На руки, за вычетом НДФЛ, сотрудник получит 15984,36 — 13% = 13906,39 ₽ .

Пример №3 — определение отпускных с учетом индексации зарплаты

Сотрудник написал заявление на отпуск на 28 дней с 14 мая 2023 года.

Расчетный период – 12 месяцев с мая 2022 года по апрель 2023 года включительно.

Оклад работника в 2022 г. составлял 30000 ₽, а с 1 января 2023 года в связи с повышением окладов всем работникам организации оклад сотрудника стал 31 500 ₽.

В августе 2022 года сотрудник был в отпуске продолжительностью 28 дней, а в феврале 2023 года — на больничном продолжительностью 5 дней.

Работнику также полагается доплата за совмещение профессий в размере 10%, и ему ежемесячно начисляются премии.

В расчетном периоде работнику начислена заработная плата, принимаемая для расчета:

— за май — декабрь 2022 года – 295 500 ₽, в т.ч. отпускные (28 дн.) за август 2022 года в размере 35000 ₽;

— за январь — апрель 2023 года – 157 500 ₽, в т.ч. больничный (5 дн.) в феврале 2023 года в размере 7 032 ₽

Определим сумму отпускных.

- Из заработной платы за май — декабрь исключаем отпускные:

295000 руб – 35000 руб = 260000 ₽ - Откорректируем заработную плату за май — декабрь с учетом повышения оклада с 1 января 2023 года.

Корректирующий коэффициент равен: 31 500 / 30000 = 1,05

Учитываемые выплаты с учетом «коэффициента индексации» за май — декабрь 2022 года составит:

260000 ₽×1,05 = 273000 ₽ - Из начисленных выплат за январь-апрель 2023 года исключим сумму начисленных больничных:

157 500 руб — 7 032 руб = 150 468 ₽ - Сумма учитываемых выплат, начисленных в расчетном периоде:

273000 руб + 150 468 = 423 468 ₽ - Определим кол-во календарных дней, приходящихся на отработанное время в августе 2022 года.

Количество учитываемых дней в не полностью отработанных месяцах = (29,3/31×(31-28)) = 2,84 дня - Определим календарные дни , приходящихся на отработанное время в феврале 2023 года.

Количество учитываемых дней в не полностью отработанных месяцах = (29,3/28×(28-5)) = 24,07 дня - Рассчитаем средний дневной заработок.

Средний дневной заработок = (423 468 ₽ / (29,3 дня×10 мес. + 2,84 дня + 24,07 дня)) = 1323,71 ₽. - Сумма рассчитанных отпускных за 28 календарных дней составит:

1 323,71 руб×28 дней = 37 063,88 ₽. - На руки сотрудник получает 37 063,88 руб — 13% = 32 245.58 ₽.